Anlageklassen (hier: Asset Class, Assetklasse) unterteilen den Kapitalmarkt in unterschiedliche Anlagesegmente. Als die bedeutendsten Klassen gelten Aktien, Immobilien, Festverzinsliche Wertpapiere bzw. Renten, Rohstoffe (wie zum Beispiel Öl oder Gold) sowie liquide Mittel. Theoretisch können auch Hedgefonds, Derrivate, Private Equity oder andere alternative Investments eine eigene Klasse darstellen. In der Regel werden diese Investmentmöglichkeiten aber anderen Klassen zugeordnet. So werden Hedgefonds und Derivate eher der Anlageklasse Wertpapiere zugeordnet, während Private Equity sich in der gleichen Klasse wie Aktien einordnet.

Bei der Zuordnung werden die Abgrenzungen oftmals aufgeweicht

Allerdings werden die zuvor genannten Anlageklassen oftmals noch in weitere spezifizierte Unterkategorien unterteilt. Hier stehen unterschiedliche Optionen zur Verfügung. Eine entsprechende Unterteilung erfolgt in der Praxis zum Beispiel nach Branchen oder nach Ländern. Gerade im Hinblick auf den Aktienmarkt werden dabei gerne weitere Untergliederungen vorgenommen. Im Fokus stehen diesbezüglich vorzugsweise die Aktien von Unternehmen, die in unterschiedlichen Branchen tätig sind, die verschiedenen Börsensegmente, die Blue Chips als Standardwerte oder auch die entsprechenden Nebenwerte sowie zum Beispiel die jeweils spezifischen Wirtschaftsräume (Kontinente oder bestimmte Länder). Obwohl also die reine Definition der entsprechenden Klassen relativ einfach ist, werden die Grenzen durch die spezifizierte Zuordnungsszenerie doch ein wenig aufgeweicht.

Investmentstrategie wird durch die Definition von Anlageklassen erleichtert

Die Unterteilung des Kapital- bzw. Aktienmarkts in Klassen erzeugt dabei Transparenz und legt die Voraussetzungen für eine Investmentstrategie, die auf eine detaillierte Diversifikation ausgerichtet ist. Wenn Sie nämlich Ihr Vermögen bzw. das anzulegende Kapital auf verschiedene Klassen verteilen, können Sie das Risiko breit streuen und somit im Ganzen reduzieren. Investieren Sie zum Beispiel in Rohstoffe und der Kurs bricht dramatisch ein, können Sie durchaus einen Großteil des von Ihnen eingesetzten Kapitals verlieren. Verteilen Sie aber im Vorfeld Ihr Kapital auf unterschiedliche Klassen, optimieren Sie quasi Ihre Anlagestrategie.

Vom Diversifikationseffekt nachhaltig profitieren

In diesem Zusammenhang sollten Sie der modernen Portfoliotheorie folgen; diese skizziert die Grundlagen des Diversifizierens. Dabei zeigt diese Portfoliotheorie auf, dass ein Einzelinvestment grundsätzlich einem diversifiziertem Portfolio – zumindest mittelfristig – unterlegen ist. Denn durch die Streuung des eingesetzten Kapitals sinkt das Risiko, während die Rendite steigt. Dieser Vorteil im Hinblick auf den Diversifikationseffekt erscheint um so ausgeprägter, je unabhängiger sich die einzelnen Renditen der vorab bestimmten Klassen voneinander entwickeln. Dies bedeutet aus mathematischer Sicht, dass sich die Gesamtrendite genau dann explizit positiver entwickelt, wenn die gewählten Klassen so wenig wie möglich miteinander korrelieren.

Auswahl der Anlageklasse hat Einfluss auf die Entwicklung der Rendite

So können Sie also mit einer cleveren Anlagenklassen-Auswahl von eben dem Diversifikationseffekt profitieren und die Rendite an sich positiv beeinflussen. Folgende Vorteile können Sie diesbezüglich durch die Auswahl generieren:

- Die Rendite unterliegt weniger Schwankungen; es kommt zu einer gleichmäßigeren Entwicklung der Rendite.

- Im Vergleich zu einem Einzelinvestment kann insgesamt oftmals eine bessere Rendite erzielt werden.

- Zudem können Sie das Rendite-Risikoprofil der insgesamt getätigten Anlage explizit auf Ihre persönliche Strategie ausrichten bzw. einstellen.

Eigene Risikotoleranz sollte über Gewichtung der Anlagen entscheiden

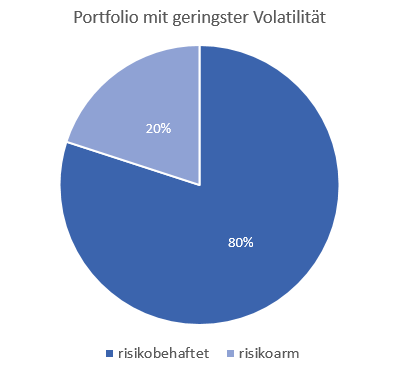

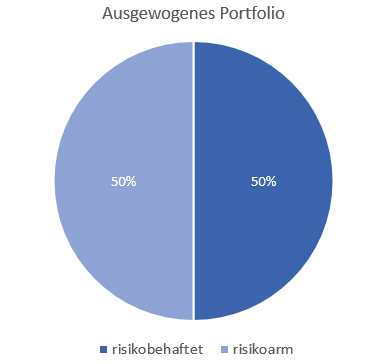

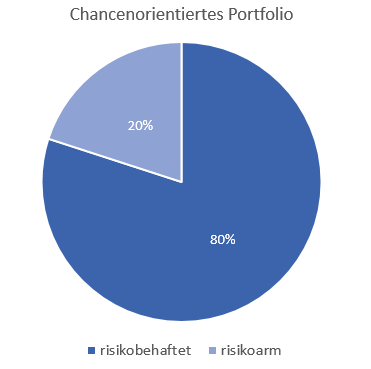

Durch eine individuelle Gewichtung der einzelnen Klassen in Bezug auf risikoarme und risikobehaftete Anlagen können Sie das entsprechende Rendite- bzw. Risikoprofil des gesamten Anlageportfolios genau an Ihren persönlichen Bedarf ausgerichtet werden. Diesbezüglich sollten Sie sich an folgenden Zahlen orientieren, wobei fallspezifische individuelle Abstufungen jederzeit möglich sind:

- 10 bis 20 Prozent risikobehaftete und 80 bis 90 Prozent risikoarme Anlagen – Portfolio mit der prinzipiell geringsten Volatilität; kann daher als sicherheitsorientiert bezeichnet werden.

- Rund 50 Prozent risikobehaftete und 50 Prozent risikoarme Anlagen – Portfolio gilt als ausgewogen.

- 10 bis 20 Prozent risikoarme und 80 bis 90 Prozent risikobehaftete Anlagen – dieses Portfolio wird als chancenorientiert bezeichnet.

⇒ Unser Tipp: jetzt kostenlos alle Depot-Anbieter vergleichen!